对于晚年生活的不安已经成为日本一个全民性课题。我们到底能不能单纯依靠公共养老金维持生活?如果不能,那么在开始领取养老金的65岁以前,应该积攒多少储蓄呢?

逐渐消耗积蓄

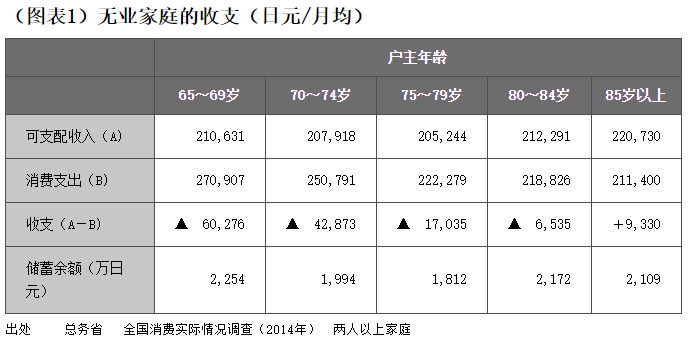

首先,让我们研究一下晚年生活实际需要消耗多少储蓄金额。假设的分析样本,是夫妻两人均以公共养老金为主要收入的家庭。采用的统计数据,是总务省发布的“2014年全国消费实际情况调查”报告(五年一度的调查最新版本)。这个调查报告中关于65岁以上的无业家庭(靠养老金生活的家庭)各年龄段数据比总务省“家庭经济情况调查”更为详细。

其中,两人以上家庭方面,户主年龄为65~69岁的家庭月均收支缺口为60276日元(图表1)。最近五年累计缺口为362万日元。这个年龄段的平均储蓄余额为2254万日元,想必很大一部分是退休金存款。不过,到了70~74岁,平均储蓄余额降至1994万日元,减少的金额高达258万日元,可以预见到积蓄还将严重消耗。

节约效果

然后,希望大家注意下面这些数据。随着年龄的增长,月均缺口幅度会缩窄,到了85岁以上,将变为月均9330日元的结余。随之出现的情况是,储蓄余额在75~79岁这个年龄段降至最低点后,将一度升高。

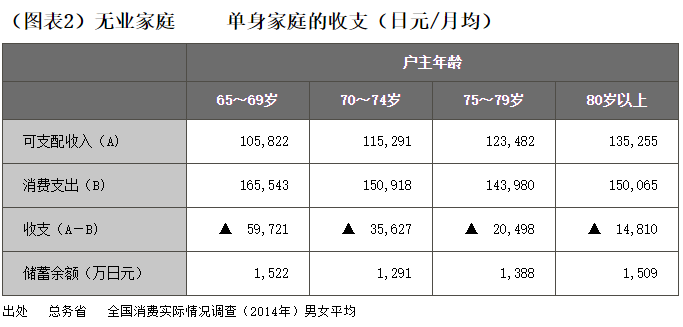

这项数据表明,65~69岁的家庭收支缺口(月均60276日元,年均72万日元)并不会一直持续30年。如果30年持续出现这种程度的缺口,那么收支缺口总额将膨胀至2170万日元。高龄夫妇家庭的收支缺口并没有持续扩大,他们的支出逐年减少,平均来看,到了85岁以后,就不再消耗积蓄了。另外,65岁以上的单身家庭的收支(图表2)方面,虽然80岁以后依然没有转为结余,但缺口在逐渐收窄。

靠养老金生活的高龄家庭是通过节约哪些方面的支出来缩小收支缺口的呢?主要是①套装等服装和鞋履费用②私家车相关费用③旅游等文化娱乐服务费用这三方面。食品等开支想必是很难缩减的。

从结果来看,85岁以上的两人以上家庭平均储蓄余额为2109万日元,80岁以上单身家庭为1509万日元(男性1652万日元,女性1443万日元)。当然,80岁以后,即使拥有1500~2000万日元的积蓄,也并不意味着可以全部用于日常生活开支,或许还需要以备治病、护理和房屋翻新等不时之需。如果要为填补65~84岁期间的收支缺口做好准备,那么可以推算出,需要在开始领取养老金之前积攒760万日元(不考虑理财收益)。

公共养老金,实际降幅甚至可能高达20%

上述内容均为依据近年统计得出的结论。如果现在的公共养老金数额将来被削减,那么上面提到的金额也会相应发生变化。换言之,如果今后养老金数额要调整,人们需要为晚年生活准备更多的资金。

“所得替代率”是一个用来表示养老金与在职时期薪资比值的指标。上一次(2014年)养老金财政检验报告显示,养老金领取家庭(厚生养老金和基础养老金)的所得替代率为在职男性(到手月薪34.8万日元)的62.7%,计划要分阶段进行削减,将来减至近50%。由此可以计算出,养老金领取家庭的收入将从2014年的21.8万日元最终实际降至17.4万日元,降幅约为20%。

也就是说,政府认为,如果不缩减这么多给付额,厚生养老金的财政基础就会不稳定。从整体来看,给付额减少1%,家庭收支缺口累计会增长50万日元左右,如果砍掉20%,缺口就会扩大到1000万日元左右,晚年生活将需要更多的积蓄。

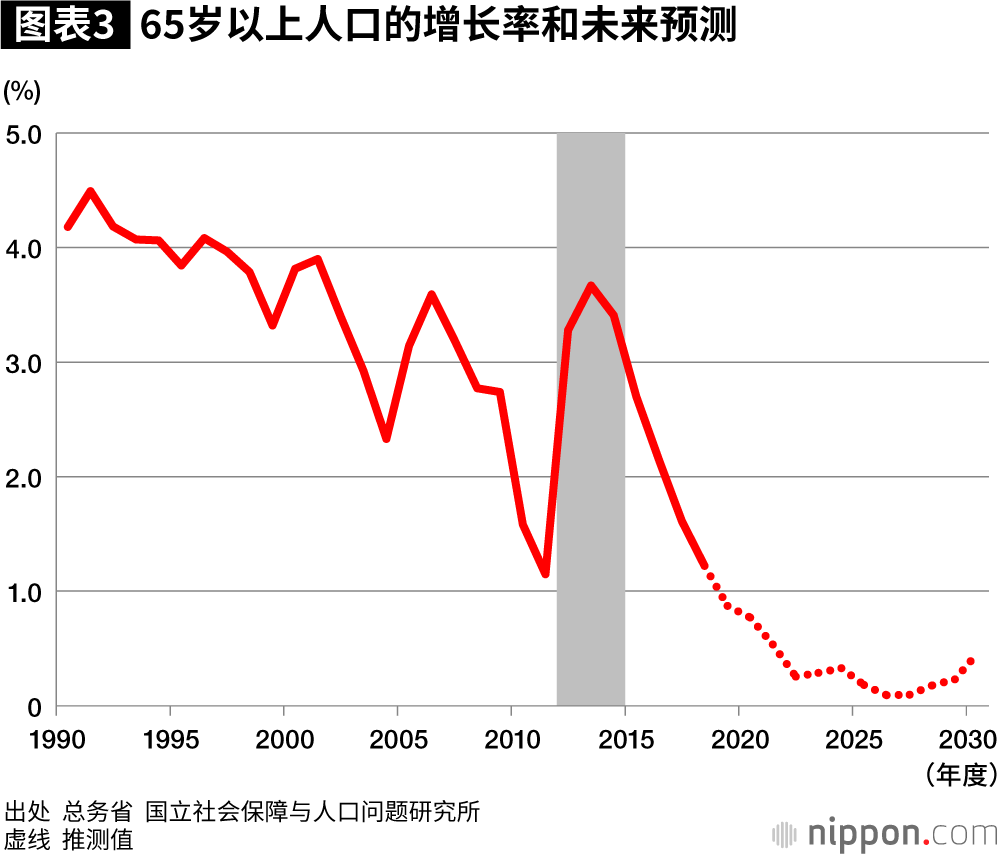

本来,在一定程度上调整养老金就是不可避免的事情。日本的老龄化率(65岁以上人口在总人口中所占的比例)为27%,已经达到世界第一。2050年前后,预计将升至38%,现行的养老金制度难以维系。因此,问题在于开展怎样的改革,而不在于是否维护现行的制度。2004年,养老金制度实施调整,引入了宏观经济浮动调整规则,规定将依据两个因素来确定每年的养老金数额实际调整幅度,一个是导致支出增长的平均剩余寿命增长程度,另一个导致收入减少的养老金参保人(被保险人)减少程度。2015年计算得出的平均剩余寿命增长和参加者减少因素的影响值分别为0.3%和0.6%,于是合计将养老金给付额下调了0.9%。即便如此,调整速度依然远低于现实变化速度。

今后,65岁以上人口的增速确实会减缓,增长率将逐渐降至1%以下(图表3)。但15~64岁的人口也将以0.5~1.7%的速率减少,养老金参保人数面临下行压力。

为了应对这些因素,可以考虑通过提高女性和老年人的就业率和扩大厚生养老金适用对象,来支撑足够的养老金参保人数。在这种情况下,尽可能保持正式员工的职业生涯,使其持续不断地工作,将会放大保险费收入的提升效果。同时,能否提升人均薪资(生产率)也是一个关键因素。

我们应该做些什么

如果实施将养老金给付水平实际下调20%左右的调整,那么相较于现在推算的水平,或许我们晚年的家庭收支缺口将会扩大。如果65~69岁期间每月缺口扩大,那么就不得不工作赚钱。为了应对这种生活风险,有必要趁着年轻的时候做好后半生的生活规划。作为相应对策,或许可以向身边理财规划师咨询,学习节约方法和家庭账本管理。笔者认为,提升这些方面的技能比学习赚取利息的技巧更加重要。

放弃在60岁以前退休,选择持续工作到60~64岁的上班族越来越多。但通常到了60岁以后,薪酬水平都会明显下降。为了避免出现这种状况,必须从40多岁、50多岁开始做好后半生的职业规划,开动脑筋,准备好后路,保持薪资水平。

不过,也有许多人难以主动规划自己的职业生涯。比如,在那个被称作就业冰河期(1993~2005年)的时期成为社会人的“迷失的一代”。一直以非正式员工的身份干到65岁,然后开始完全依靠国民养老金生活,那就是非常艰难的。现在,每月6.5万日元能过怎样的生活?如果没有自己的房子,如果住在物价很高的东京圈,如果必须护理高龄父母……。各种制约加身之时,恐怕他们的晚年将会面临相当大的困难。

作者:熊野英生

文章转载自日本网